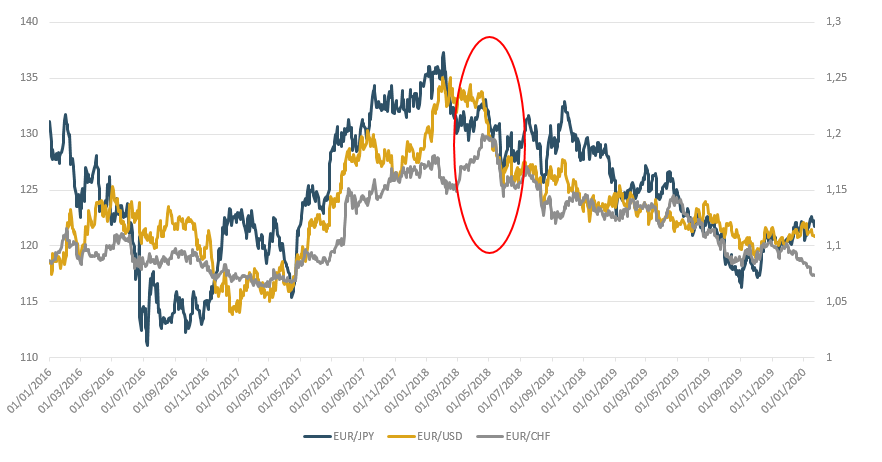

Contrairement à ce que les marchés actions nous ont donné à voir en 2018 puis en 2019, à savoir deux années aux allures totalement opposées, le comportement de l’euro face aux autres grandes monnaies internationales n’a pas dévié de sa trajectoire. La monnaie unique poursuit son déclin. Que l’on observe son évolution face au dollar américain, au yen japonais ou au franc suisse, le constat est le même : la devise européenne s’est dépréciée de 10% environ face à ces trois grandes monnaies en deux ans.

Evolution de l’euro contre le yen, le franc suisse et le dollar du 01.01.2016 au 22.01.2020

L’influence des banques centrales

Le bon sens pousse d’abord à regarder du côté des politiques monétaires. En effet, les banques centrales, de par leur action, peuvent influencer le cours des devises en augmentant ou en réduisant la masse monétaire en circulation. En pilotant les taux directeurs, les grands argentiers sont, en effet, en mesure de renchérir ou de réduire le loyer de l’argent. Toutes choses égales par ailleurs, plus le coût de l’argent sera bas et plus les agents économiques – entreprises, ménages, États – seront incités à emprunter. Ces nouveaux emprunts viendront augmenter la masse monétaire en circulation et auront – a priori – pour effet mécanique de baisser la valeur de la devise face aux autres.

Des politiques monétaires non conventionnelles qui changent tout

Cette construction logique ne se vérifie cependant plus depuis quelques années, suite à l’implémentation par les banques centrales de politiques monétaires dites non conventionnelles. Ainsi, tout au long de l’année 2017, et alors que les États-Unis avaient déjà pris le virage du resserrement monétaire, le dollar n’a fait que de se déprécier face à l’euro.

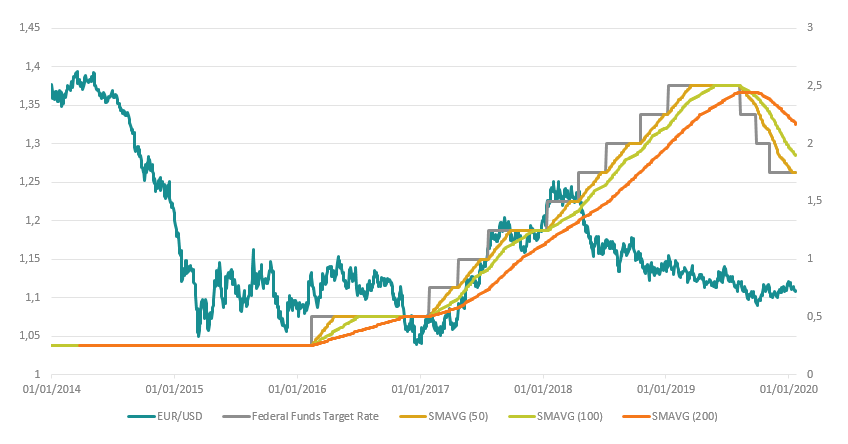

Evolution de l’euro-dollar face à l’évolution des taux directeurs de la Réserve fédérale

Le graphique ci-dessus illustre ce mouvement. Alors que la Réserve fédérale accélère la cadence de ses hausses de taux en 2017, le dollar, inversement, perd de sa valeur face à l’euro.

Une inflexion est à noter à partir de mars 2018.

À cette date, l’euro entame un décrochage et la corrélation entre le cycle haussier des taux américains et la réappréciation du dollar se remet en place.

Toutefois, ce décrochage de la monnaie unique s’observe contre les deux autres devises évoquées précédemment,

ceci alors même que les argentiers suisses (BNS) et japonais (BoJ)

mènent des politiques monétaires expansionnistes équivalentes à celles poursuivies par la BCE.

Le rôle de l’activité économique

Une autre tentative d’appréhension de ce mouvement consisterait à observer les dynamiques de croissance. En effet, dans des économies ouvertes où les taux de change sont flottants et les politiques monétaires indépendantes, la devise a tendance à s’apprécier lorsque l’activité économique est robuste.

La pression forte de Donald Trump sur la Fed pour que celle-ci baisse ses taux et donc déprécie la devise face aux autres, par ricochet depuis deux ans, est une bonne illustration. Toutefois, cet argument est aujourd’hui totalement battu en brèche. En 2020, la croissance mondiale est attendue à 3,4%, celle des États-Unis à 2,1%, de la zone euro à 1,4% et celle du Japon à 0,5%. Or, alors même que la Banque centrale américaine a stoppé sa politique de resserrement monétaire depuis début 2019, le billet vert n’a cessé de remonter. Concomitamment, le Japon, qui affiche le taux de croissance le plus faible, voit également sa devise s’apprécier contre l’euro.

L’impact des élections législatives italiennes

En revenant sur cette date de mars 2018, à partir de laquelle l’euro entame sa rechute, on trouve l’explication probable au reflux de l’euro face aux autres grandes devises internationales. Cette date correspond, en effet, à celle des élections législatives italiennes et à l’arrivée au gouvernement d’une coalition qui fut aussi improbable qu’éphémère entre la Ligue du Nord et le Mouvement 5 Etoiles.

Tout au long de leur court passage au Palais Chigi, les deux leaders de ces mouvements n’ont eu de cesse d’accabler Bruxelles de tous les maux dont souffre l’Italie, remettant en cause leur participation à la monnaie unique et contestant la légitimité des institutions communautaires acquise grâce aux traités. Ils ont, ce faisant, contribué à saper la fragile crédibilité de Bruxelles d’une part mais aussi de la Banque Centrale Européenne de l’autre.

Une monnaie unique qui fait débat

La plupart des États-membres connaît également des mouvements politiques qui assoient leur discours sur la critique de la monnaie unique et de l’Union européenne en général.

Ces propos témoignent d’une zone monétaire asymétrique et inachevée. Aux États-Unis, une entreprise établie dans le Nebraska ou en Arizona pourra se financer à un taux équivalent au sein de la zone monétaire dollar. Il n’en va pas de même d’une entreprise néerlandaise, italienne ou grecque.

Dans une précédente lettre publiée début 2017, nous mettions déjà en exergue les faiblesses de la construction européenne et surtout de la monnaie unique. Nous basions notre réflexion sur l’ouvrage de Joseph Stiglitz L’euro, comment la monnaie unique menace l’avenir de l’Europe, publié fin 2016. Force est de constater trois ans plus tard, que peu de progrès ont été faits. Le premier ennemi de la monnaie unique, ce sont ses institutions politiques et monétaires. La faiblesse relative des marchés d’actions européens ces deux dernières années (+12.8% sur les exercices cumulés 2018 et 2019 pour l’Eurostoxx 50) face aux marchés américains (+32,90% en euros sur la même période pour le S&P 500) est une conséquence de cette défiance.

Les investisseurs internationaux et les agents à capacité d’épargne de manière générale demeurent méfiants face à une zone monétaire inachevée qui n’inspire pas confiance.

Christine Lagarde, qui vient de prendre les rênes de la BCE, aura fort à faire dans sa nouvelle mission : maintenir des conditions monétaires suffisamment souples pour soutenir l’activité économique tout en revalorisant la monnaie unique face aux grandes autres devises internationales en la rendant réellement crédible sur le long terme.

par Pierre Carpentier