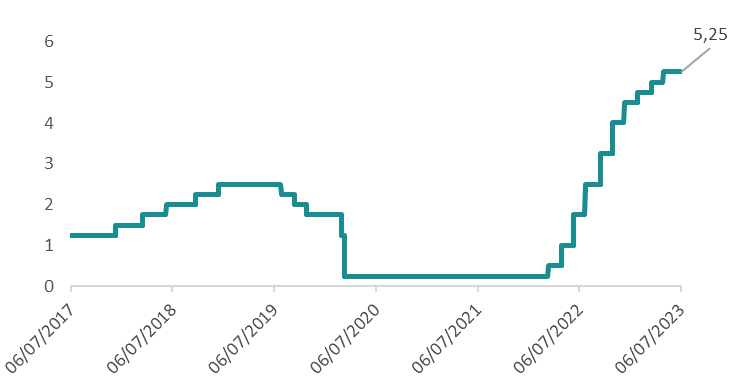

Une des stratégies majeures des entreprises pour créer de la valeur et notamment pour l’actionnaire, est l’achat d’autres entités, ce que l’on nomme croissance externe. Celle-ci peut être horizontale, verticale ou encore conglomérale. Elle permet d’accroître son marché ou encore sa technologie. En période de taux d’intérêt bas, il est facile pour les acquéreurs de se financer et donc de pouvoir recourir à des achats. Mais qu’en est-il lorsque l’inflation s’invite et que les banques centrales mènent des politiques restrictives ? Depuis 2022, les taux directeurs de la FED sont passés de 0 à plus de 5%. Même schéma pour la BCE qui est passé d’un taux directeur négatif à un taux de 4% en moins de 18 mois. Les entreprises doivent composer avec des coûts de financement deux voire trois fois plus élevés qui entraînent donc une diminution drastique de leurs ambitions quant à des opérations de croissance externe : illustration de cette tendance, la baisse de 37% du marché mondial des fusions-acquisitions en 2022 par rapport à 2021.

Pourquoi une hausse des taux est-elle néfaste pour les fusions-acquisitions ? En quoi les stratégies de croissance externe sont créatrices de valeur ?

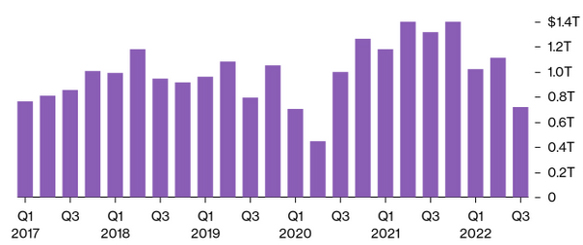

La remontée des taux d’intérêt, le renforcement des exigences de capital à l’égard des banques ainsi que la géopolitique en 2022 ont eu un impact négatif pour le marché. En effet, le montant des fusions-acquisitions a connu une baisse de 43% entre 2021 et 2022 aux États-Unis, 27% pour l’Europe et 30% pour l’Asie-Pacifique. Cela s’explique par une augmentation du coût du crédit engendré par le resserrement monétaire des banques centrales. Et cette tendance semble se poursuivre et s’amplifier depuis le début de l’année avec un marché du M&A (fusion-acquisition) qui recule de 44% aux États-Unis à 490 milliards de dollars et de 57% en Europe à 198 milliards de dollars, selon Refinitiv, filiale du London Stock Exchange Group. Seule exception à ce marasme, la France qui profite d’opérations de croissance externe de premier ordre avec notamment le rachat de la branche logistique de Bolloré par CMA CGM et la main mise de Safran sur l’activité de commandes de vol de Raytheon.

Toutefois, il ne faut pas généraliser car certains secteurs misent encore sur la croissance externe

Le secteur de la technologie, des médias et de la télécommunication qui bénéficie de marges bénéficiaires élevées et dont la croissance est rapide, peut se permettre de poursuivre, malgré des taux de financement élevés, sa course à l’innovation et aux parts de marché. Ainsi, les transactions dans le domaine du software ont représenté les trois quarts de la valeur des transactions en 2022.

D’autres secteurs comme celui de la santé BioTechs et MedTechs et celui des énergies renouvelables sont dans cette même logique d’innovation constante et donc de nécessité de croissance externe et interne. Novembre 2022, Johnson & Johnson achète Abiomed, un fabricant d’appareils cardiaques pour 16,6 milliards de dollars. Cet achat renforce sa branche MedTech. Le DG, Joaquin Duato, a souligné que « l'ajout d'Abiomed fournit une plate-forme stratégique pour faire progresser les traitements révolutionnaires des maladies cardiovasculaires et aider davantage de patients dans le monde tout en créant de la valeur pour nos actionnaires ».

En outre, certains types d’entreprises comme les PME continuent à considérer la croissance externe comme nécessaire pour assurer leur expansion malgré la hausse des taux. Le climat tendu n'entrave en rien l'enthousiasme de ces chefs d'entreprise pour les opportunités de croissance extérieure. Selon une récente enquête de Bpifrance Le Lab rapportée par « Les Echos », sept dirigeants de PME sur dix prévoient de procéder à des acquisitions. Cela s’explique sûrement parce que les PME ne sont pas détachées du marché mais sont évidemment moins sensibles à la conjoncture que les grandes entreprises. On observe ici un M&A de proximité.

Une remise en question : la hausse des taux et la croissance externe, une corrélation moins évidente que prévu

Malgré des taux élevés, des secteurs entiers et notamment ceux en lien avec ces nouvelles sources de croissance que représentent l’Intelligence Artificielle et la durabilité devraient continuer à alimenter le marché des fusions-acquisitions.

Lors d'une récente conférence européenne sur les fusions-acquisitions organisée par McKinsey et Goldman Sachs, plus de la moitié des participants ont exprimé leur intention d'augmenter leurs activités de fusions-acquisitions ou de réaliser des opérations de transformation cette année. Leur confiance est renforcée par des baisses de valorisation moins prononcées par rapport aux crises précédentes, ainsi que des réserves de liquidités des sociétés cotées en bourse et des fonds de capital-investissement dépassant celles de l'essor des fusions-acquisitions post-pandémie. Certains ont également souligné des signes de reprise ou, du moins, de stabilité économique.

En 2022, les fusions-acquisitions ont représenté 3 600 milliards de dollars soit 39% de moins que le chiffre record de 5 900 milliards de dollars de 2021 mais une baisse de seulement 10% par rapport à la moyenne 2015-2019. La normalisation des niveaux de taux d’intérêt semble entraîner celle du marché des fusions-acquisitions en fin de compte, et indépendamment des cycles du marché et des conditions de financement ; les secteurs stratégiques et non endettés devraient continuer à démontrer leur capacité à mettre en œuvre des stratégies de fusions-acquisitions très efficaces.

Achevé de rédiger le 08/07/2023 par Nadja de Benedit, responsable obligataire et Louise Diesel