Les États-Unis se préparent à une élection présidentielle cruciale qui pourrait à nouveau opposer le président démocrate en exercice, Joe Biden, à l'ancien président républicain Donald Trump, qui brigue la nomination républicaine après sa défaite en 2020. Cette élection ne se limite pas à la scène nationale, car elle porte des implications majeures sur l'économie mondiale et les marchés financiers. Les divergences entre les candidats, dans un contexte économique et géopolitique complexe, dessinent un paysage politique où l'Amérique « pro-business » et les dynamiques populistes jouent des rôles déterminants.

Le bilan de Biden et les perspectives d’une réélection démocrate

L'élection de Joe Biden en novembre 2020 a marqué une rupture dans la continuité, succédant à une période de protectionnisme, voire d'isolationnisme sous l'administration Trump.

La relation avec la Chine a été réévaluée, tout en maintenant des politiques clés, telles que les restrictions à l'exportation de technologies stratégiques dans le domaine des semi-conducteurs.

La relation avec l’Europe s’est nettement améliorée, comme en témoigne l’engagement ferme aux côtés du Vieux Continent pour la résolution du conflit russo-ukrainien. La politique économique de Biden, souvent qualifiée de « Bidenomics », a été saluée par les investisseurs pour son engagement dans d'importants plans d'investissement public dans les infrastructures, les énergies vertes et l'activité manufacturière. Elle se fait cependant aux dépens de l’Europe, qui peine à mettre en place des plans aussi ambitieux pour attirer les investissements.

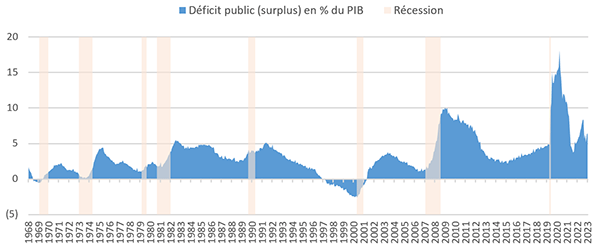

La conjoncture électorale semble favorable aux Démocrates, soutenue par le faible taux de chômage, une croissance élevée, et la désinflation. Néanmoins, sur le plan boursier, des préoccupations sur la politique fiscale sont en train d’émerger, dans un contexte de déficit budgétaire record malgré une économie en plein emploi. Un second mandat pourrait ainsi provoquer une augmentation du taux d'imposition sur les sociétés pour financer l’expansion budgétaire, tout en corrigeant le déficit et en limitant l’endettement public du pays. Avec la vigueur de l’économie, celui-ci s’est tout de même réduit de 126% du PIB au T4 2020 à 120% au T3 2023, en ayant cependant connu une hausse fulgurante durant le Covid. L’augmentation porterait sur l’impôt sur les sociétés et les revenus du capital, ainsi que l'expiration en 2025 de l'équivalent de 4 000 Mds de dollars de réductions d'impôts sur le revenu et le patrimoine, instaurées sous Trump en 2017.

Un déficit élevé malgré la croissance et le plein emploi

Source : Fed de St Louis

À l’opposé des Républicains qui prônent le renouvellement de ces mesures, Joe Biden a déclaré qu'il ne les prolongerait pas, à l'exception des dispositions concernant les ménages gagnant moins de 400.000$. Combiné aux hausses d’impôts précitées, le président prévoit que l'État dégagera 2 000 Mds de dollars de budget de plus que les projections actuelles sur dix ans, ce qui comblerait le déficit prévu par le Congressional Budget Office (CBO1 ) à 2 000 Mds de dollars sur la période 2023-2033.

Que penser d’un retour de Trump aux affaires ?

Une éventuelle réélection de Donald Trump pourrait ne pas être accueillie aussi favorablement qu'en 2016, en raison de possibles réformes perçues comme « anti-business ». Son discours actuel met, en effet, l'accent sur le protectionnisme et la lutte contre l'immigration, mais reste vague sur les aspects budgétaires et fiscaux. Ces derniers avaient été son fer de lance en 2017, avant même la mise en place de barrières douanières contre la Chine en 2018. D’après le CBO, un renouvellement des réductions d’impôts en 2025 aurait pour effet de creuser le déficit de 3 500 Mds de dollars supplémentaires. Le CBO ne fait cependant pas d’hypothèses sur les effets bénéfiques pour la croissance économique et donc, les recettes de l’État.

Les investisseurs se questionnent également sur l'impact de la politique de Trump sur les plans d'investissements signés sous Biden, en particulier dans les énergies vertes. Les Républicains y sont défavorables et pourraient tenter de réduire ces budgets pour faciliter un renouvellement des réductions d’impôts. En plus d’être difficiles à défaire d’un point de vue législatif, ces plans profitent dans les faits davantage aux États à fort électorat républicain. Il s’agit en majorité des États de la Sun Belt (pourtour Sud et Ouest du pays) qui voient déjà des usines de production de batteries ou de panneaux solaires s’implanter et créer des emplois industriels. Difficile pour un populiste en campagne de dire à ses partisans de faire une croix sur des milliers d’emplois et des milliards de subventions au motif d’un désaccord sur la politique énergétique.

Le risque de dérive autocratique

Au-delà des programmes respectifs, le risque d'une dérive autocratique existe, accentué par les procédures judiciaires envers Trump (91 chefs d’accusations dans 4 juridictions différentes) laissant craindre des mesures de rétorsion en cas de réélection. Son départ de la Maison-Blanche début 2021 ne s’était, en effet, pas fait sans accroc (accusations de trucage des élections en sa défaveur et assaut de partisans de Trump du Capitol) et signalait déjà un clivage accru au sein de la société américaine. Certains chefs d’entreprise américains Républicains, inquiets pour la démocratie, avaient même suspendu leurs subventions au parti pour inciter les Républicains à valider les résultats de l’élection et faire pression sur Trump.

Les incertitudes géopolitiques et leurs répercussions

Les clivages internationaux sont un autre motif d’inquiétude pour la bourse et les investisseurs. Certains experts en géopolitique notent l’absence de visibilité sur la politique extérieure. Trump pourrait tout à fait accentuer sa politique hostile à la Chine en reconnaissant l’indépendance de Taïwan, ce qui mènerait à un blocus de l’ile avec des effets dévastateurs sur l’économie mondiale. À l’inverse, il pourrait chercher à réaliser un « deal » en résolvant le conflit taïwanais par la reconnaissance de la souveraineté chinoise en échange d’un accord commercial ultra-favorable aux États-Unis, mais aux dépens de la démocratie. Quant à la guerre russo-ukrainienne, des concessions vis-à-vis de la Russie apaiseraient les tensions sur les prix de l’énergie mais poseraient des problèmes à long terme pour l’Europe et l’OTAN.

Quel impact sur (et de) la bourse ?

Le S&P 500 (indice des grandes capitalisations américaines) réalise la plupart du temps une performance positive en année électorale quel que soit le parti élu, avec un avantage pour le parti Républicain et les années d’alternance politique.

| Rendement total de l'indice S&P 500 durant les années d'élection (1928-2020) | |

|---|---|

| Nombre d'élections | 24 |

| % des années électorales avec une performance positive | 83% |

| Performance en année d'élection | Rendement total moyen |

| Un Républicain est élu | 15,3% |

| Un Démocrate est élu | 8,5% |

| Toute élection confondue | 11,6% |

| Années d'alternance | Rendement total moyen |

| Lorsqu'un Républicain succède à un Démocrate | 13,0% |

| Lorsqu'un Démocrate succède à un Démocrate (ou à lui-même) | 15,0% |

Source : Bloomberg, rendement total en USD

En sens inverse, la bourse pourrait avoir une forte influence sur les programmes et l’élection. Elle est importante aux yeux de la population américaine (leur retraite en dépend en grande partie2), et la performance boursière est dressée en signe de prospérité et de suprématie de l’économie américaine – beaucoup plus qu’ailleurs. Trump invoque d’ailleurs souvent le fait que le Dow Jones a réalisé des performances extraordinaires lors de son mandat (+55% entre 2016 et 2020). Son indice favori a cependant réalisé de nouveaux records sous Biden (+23% entre 2020 et 2023) : accepterait-il une chute sous son second et dernier mandat ? Ainsi, l’évolution de la bourse pourrait dicter le comportement des candidats, et peut-être modérer certaines positions populistes et anti-démocratiques, et in fine, « anti-business ».

L'élection présidentielle américaine de 2024 s'annonce donc historique, portant avec elle des implications significatives pour l'économie mondiale et les marchés financiers. Les clivages politiques, les incertitudes géopolitiques, et la résurgence du populisme créent un contexte inédit dans sa complexité.

Achevé de rédiger le 01/02/2024 par Hafid Lalouch, gérant de fonds et Stéphane Cochener, responsable de la gestion sous mandat

Ce document est exclusivement conçu à des fins d’information. Les données chiffrées, commentaires ou analyses figurant dans ce document reflètent le sentiment à ce jour de Dubly Transatlantique Gestion sur les marchés, leur évolution, leur réglementation et leur fiscalité, compte tenu de son expertise, des analyses économiques et des informations publiques possédées à ce jour. Ces données sont en conséquence susceptibles de changer à tout moment et sans avis préalable. Les éventuelles informations faisant référence à des instruments financiers contenues dans ce document ne constituent en aucune façon une analyse financière, un conseil en investissement ni une recommandation d’investissement. Leur consultation est effectuée sous votre entière responsabilité. Toute opération de marché sur un instrument financier comporte des risques, en particulier un risque de perte en capital. Toute reproduction de ce document est formellement interdite sauf autorisation expresse de Dubly Transatlantique Gestion.