La résurgence de l’inflation consécutive aux disfonctionnements induits par la crise sanitaire (2020 et 2021) et à l’invasion de l’Ukraine par la Russie (depuis le 23 février 2022) a provoqué une forte hausse des taux d’intérêt dans le monde à l’exception du Japon et de la Chine. Ainsi, en l’espace de moins de 2 ans, les taux directeurs américains sont passés de 0,25% à 5,5%. La Banque centrale européenne (BCE) n’est pas en reste, avec un taux de dépôt passé de -0,5% en juillet 2022 à 4% aujourd’hui.

Cette remontée récente et d’ampleur des taux d’intérêt, par les banques centrales, n’est pas sans conséquence sur la charge d’intérêts dont doit s’acquitter chaque pays.

Après avoir profité d’une baisse des taux en continu depuis 1981, les Etats se trouvent confrontés aujourd’hui à un vrai changement de paradigme : en septembre 2020, l’acheteur d’obligations allemandes à 10 ans perdait en moyenne annuellement environ 1% de la somme investie. Aujourd’hui, pour émettre sur une échéance 10 ans, l’Allemagne doit s’acquitter d’un coupon de près de 3%. L’année 2022 marque la fin des conditions de financement favorables pour les émetteurs souverains.

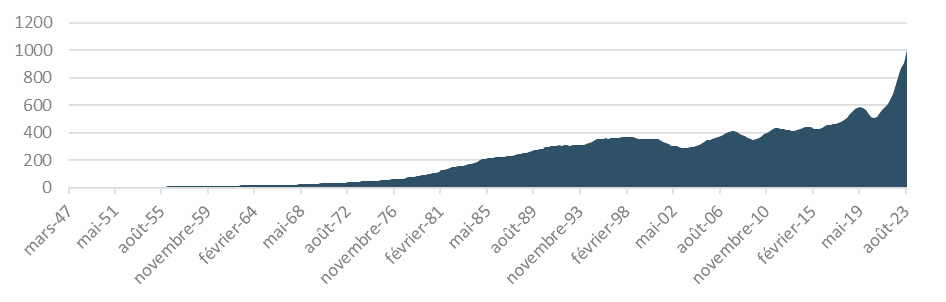

Au niveau mondial, les intérêts payés par les pays au titre de leur dette publique ont enregistré une hausse de plus de 20% entre 2021 et 2022. Un cap historique a même été franchi en septembre 2023 avec une charge de la dette publique US dépassant les 1 000 milliards de dollars par an (soit plus de 6600 avions Boeing), ce qui en fait le plus gros poste de dépense du gouvernement avant même la Défense (850 milliards de dollars).

Explosion du coût de la dette aux US

Source : Bloomberg

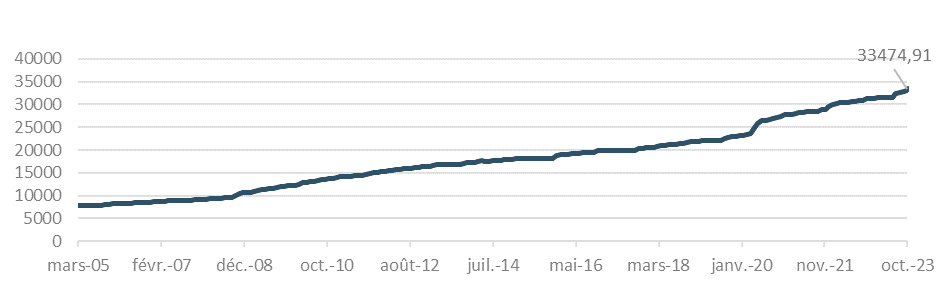

Cette charge additionnelle pour les Etats s’explique par la remontée brutale des taux d’intérêt mais également par la hausse du stock d’emprunt. Depuis la crise des subprimes en 2008, la dette US a été multipliée par 3,5 et atteint désormais 33 474 milliards de dollars au 3 octobre 2023 !

Evolution du montant de l'endettement US (en milliards de dollars)

Source : Bloomberg

De l’autre côté de l’Atlantique, le paysage n’est guère plus rose : la dette publique française, qui en 2007 représentait moins de 65% du PIB, s’établit à plus de 111% à la fin du second trimestre 2023.

Dette au sens de Maastricht des administrations publiques en points de PIB

Source : Comptes nationaux base 2014 – Insee, DGFIP, Banque de France

L’évolution des déficits budgétaires est sans équivoque et chaque nouvelle crise est l’occasion d’une nouvelle aggravation. Et les dernières prévisions du Congrès américain ne sont pas pour nous réjouir puisqu’elles anticipent que la dette américaine devrait atteindre 50 000 milliards de dollars d'ici à 2030, puis augmenter de manière exponentielle, évoquant une dette de 181% du PIB et une charge des intérêts de 6,7% du PIB d’ici à 2053.

Si tout le monde s’accorde à reconnaître que la dette a été indispensable pour financer les révolutions industrielle et technologique, et donc la croissance, il est également indéniable que trop de dette empêche la croissance et peut provoquer des crises de solvabilité avec une dimension systémique comme la crise financière de 2008 l’a rappelé.

Dans le contexte actuel de taux hauts et de niveaux d’endettement inédits, quelles solutions pour les Etats, qui vont en outre être confrontés à la nécessité de financer les besoins induits par les transitions énergétique, numérique et climatique de demain ?

Il semble que les banques centrales sont en train de remporter leur combat contre l’inflation et que les hausses rapides et fortes pratiquées dès 2022 ont réussi à contraindre le crédit et donc l’activité économique. Un ralentissement voire une récession pousserait les banques centrales à changer leur politique monétaire et donc à baisser les taux pour offrir une bouffée d’oxygène aux finances publiques.

Achevé de rédiger le 12/10/2023 par Nadja de Benedit, responsable de la gestion obligataire

Ce document est exclusivement conçu à des fins d’information. Les données chiffrées, commentaires ou analyses figurant dans ce document reflètent le sentiment à ce jour de Dubly Transatlantique Gestion sur les marchés, leur évolution, leur réglementation et leur fiscalité, compte tenu de son expertise, des analyses économiques et des informations publiques possédées à ce jour. Ces données sont en conséquence susceptibles de changer à tout moment et sans avis préalable. Les éventuelles informations faisant référence à des instruments financiers contenues dans ce document ne constituent en aucune façon une analyse financière, un conseil en investissement ni une recommandation d’investissement. Leur consultation est effectuée sous votre entière responsabilité. Toute opération de marché sur un instrument financier comporte des risques, en particulier un risque de perte en capital. Toute reproduction de ce document est formellement interdite sauf autorisation expresse de Dubly Transatlantique Gestion.