À bien des égards, l’or répond à ces critères :

L’or comme valeur refuge

Tout d’abord, en surperformant les marchés actions à chaque épisode de crise et donc en protégeant les portefeuilles, l’or apparait comme protecteur face aux évènements extrêmes. Si on regarde rétrospectivement depuis 1987, année de la naissance de l’indice CAC 40, l’or a surperformé l’indice à chaque trimestre lors duquel le CAC baissait de plus de 10%. Lors de ces périodes de baisses, l’once d’or a affiché une surperformance moyenne de 24%, en étant positive 12 trimestres sur les 14 périodes de baisse identifiées.

| Trimestre de baisse du CAC 40 TR de plus de 10% | Performance trimestrielle de l’indice CAC 40 TR | Performance trimestrielle de l’once d’or (en $) | Surperformance relative de l’once d’or sur la période |

|---|---|---|---|

| T3 1990 | -25,8% | 16% | +41,8% |

| T3 1998 | -23,7% | 0% | +23,7% |

| T1 2001 | -12,5% | -5,3% | +7,3% |

| T3 2001 | -21,9% | 8,3% | 30,2% |

| T2 2002 | -14,8% | 3,9% | 18,7% |

| T3 2002 | -28,6% | 2,9% | 31,5% |

| T1 2003 | -14,5% | -3,0% | 11,5% |

| T1 2008 | -16,1% | 10,0% | 26,1% |

| T4 2008 | -19,5% | 1,3% | 20,8% |

| T1 2009 | -12,7% | 4,2% | 16,9% |

| T2 2010 | -10,7% | 11,6% | 22,3% |

| T3 2011 | -24,7% | 8,2% | 32,9% |

| T4 2018 | -13,6% | 7,7% | 21,2% |

| T1 2020 | -26,1% | 3,9% | 30,1% |

L’or dans une allocation de portefeuille

Les crises financières et géopolitiques sont par définition difficilement prédictibles, de même que celle encours, du Covid 19. Une allocation en or doit donc être stratégique, sur le long terme, et non pas simplement tactique à 3-6 mois. Sur longue période, l’or est un des rares actifs à afficher une corrélation négative avec les Actions Européennes. En l’incluant cet actif dans un portefeuille, on réduit mécaniquement le risque de ce portefeuille.

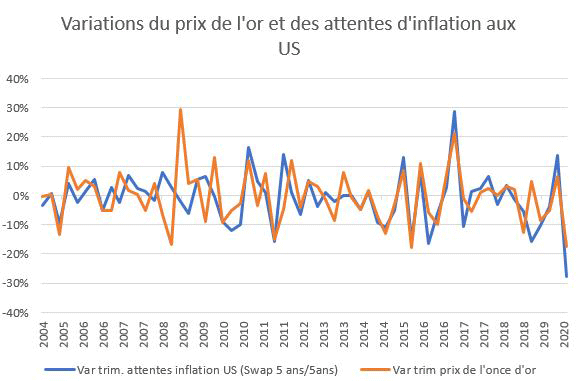

L’or face à l’inflation

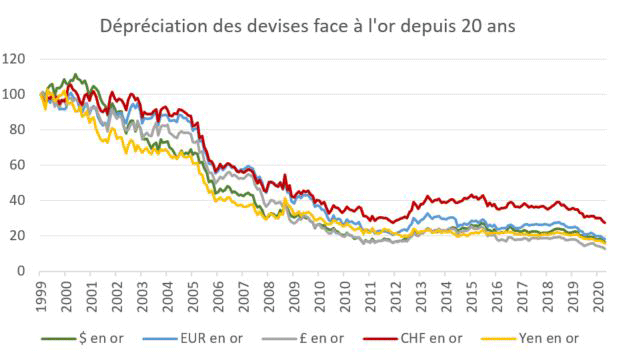

En réagissant face aux anticipations d’inflation, l’or protège contre une dépréciation des portefeuilles, particulièrement lorsque les banques centrales, comme aujourd’hui, déprécient les monnaies en accroissant la masse monétaire en circulation ;

Source : Bloomberg

Source : Bloomberg

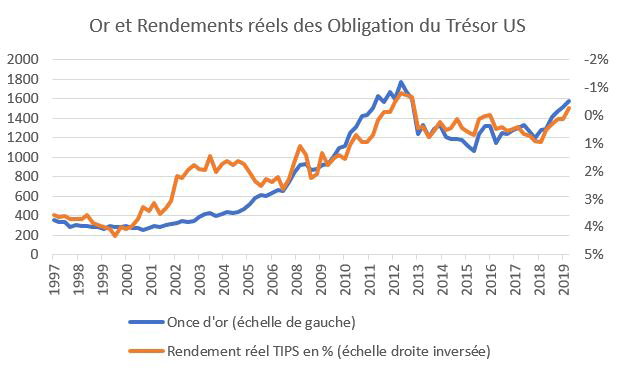

Enfin, en période agitée, l’or a souvent été mis en concurrence avec les emprunts d’État comme actif refuge. Si ces derniers avaient auparavant l’avantage d’offrir un rendement réel à leur porteur, contrairement à l’or, force est de constater que ce n’est plus le cas aujourd’hui. En conséquence, au fur et à mesure que le rendement réel des emprunts d’État (américains en l’occurrence) décroit, l’attrait de l’or comme valeur refuge augmente.

Aussi appelée « relique barbare », l’or présente cependant des inconvénients :

- C’est un actif qui ne génère pas de rendements récurrents,

- sa volatilité est élevée,

- l’or a tendance à décevoir dans les périodes de hausses des actifs risqués comme les Actions,

- Les cours de l’or (en $) sont aujourd’hui proche de leur plus haut.

En conclusion, inclure de l’or dans un portefeuille à hauteur de 5-10% est intéressant car cela apporte de la stabilité en tant que protection contre les chocs extrêmes ainsi que face à d’éventuels risques inflationnistes. C’est par ailleurs un actif liquide de choix, privilégié de plus en plus par les banques centrales (sans pour autant être une monnaie). Enfin, c’est un actif qui bénéfice de plus en plus du faible coût d’opportunité au regard d’autres valeurs refuges comme les obligations souveraines.

Par Jean-Patrick Mousset Achevé de rédiger le 25/06/2020